548.科目の読み方⑤ 買入債務

2022年1月15日

今回の「科目の読み方」は『買入債務』です。

1 買入債務とは

買入債務とは、仕入代金のことをいいます。

科目でいえば「支払手形」と「買掛金」です。

少し詳しく考えてみると、「買入債務」とは、本来であれば代金を支払って仕入れ商品等を購入するわけですが、

それを後払いにして購入しているわけです。

つまり、買入債務とは、代金分を仕入先から資金を借りて事業に供しているといえます。

したがって、B/S上は資金調達を示す「負債」に、かつ通常は仕入月の翌月には支払いますので「流動負債」に記載されている

わけです。

買入債務には「債務」という認識ばがりが強くありますが、同時に「資金調達」行為の一つなのです。

買入債務とは資金調達の一つです!

したがって、前回紹介した「要調達運転資金」を計算する上では、資金調達項目として減算することになるわけです。

要調達運転資金の計算では

運転資金として運用している売上債権と棚卸資産から資金調達をしている買入債務を減算する!

このことは経営するうえで、よく理解しておく必要があります。

2 支払手形について

支払手形は買掛金を手形で決済することで、支払期日をさらに1~2カ月先に延ばせるという資金繰り上のメリットがあります。

※したがって、支払手形を使っている場合は、支払手形と買掛金の支払順は支払手形が先になるので、科目の並び順も買掛金の前に支払手形が

来ることになっています。

しかし、支払手形には、期日は絶対守らなければならないという厳しいルール(リスク)が生じます。

ありがちな「支払を忘れていました」とか、「明日には支払います」というわけにはいきません。

さらに、資金繰りが安定している企業が手形を使うことにはあまり問題はありませんが、

現実的には、手形を使う理由として、資金繰りが苦しいからという理由で利用している企業が多いということです。

そのような企業ではリスクが常に高くなりますので、その意味では支払手形は使わない方が無難ともいえます。

また本来は、そのような状況で経営を続けること自体に問題があるわけで、手形を使用して資金繰りの問題解決を図るより、

根本的に資金繰り状況を改善して、問題解決を図るべき問題です。

この解決は非常に困難だと思われていますが、経営者にその意識が強くあるならば、多くの企業で改善できる問題でもあります。

支払手形は支払期日を延ばせるメリットはあるが支払期日は待ったナシというリスクがある!

3 買入債務の読み方

(1)買入債務の実際の決済期間を知る

「わざわざ計算して確認しなくてもわかっているよ」と言われることが多いのですが、ほとんどが実態の決済期間を知らない

ということが現実です。

したがって、月次試算表から買入債務の決済期間については、定期的に確認することが大事です。

買入債務÷1日当りの平均仕入高=〇×日 →これを「買入債務回転期間(日数)」と呼ぶ

これが頭の中とほぼ同じであればOKです。

あるいは「売上債権回転期間」と比べておくことも重要です。

さらに「買入債務」というグロスではなく、「支払手形」「買掛金」としての回転期間も確認することも大事です。

なお、一般的には平均日商で「買入債務回転期間」を求めると説明されている場合が多いですが、

これだと売上には粗利が含まれているため、実際より「買入債務回転期間」は短く計算されてしまいます。

したがって、1日当りの平均仕入高で計算したほうが、より実態に即した期間が計算されることになります。

(2)売買活動のための「要調達 運転資金」を知る

※何度も掲載していますが、買入債務も関係ありますので、再度掲載します。

売買活動に要する「要調達 運転資金」は次のように計算します。

(売上債権+棚卸資産)ー買入債務=〇×円 →「要調達 運転資金」と呼ぶ

これは売買活動で運用している資金(売債+棚卸)と、売買活動で調達している資金(買債)との差額を表しています。

この差額は、仕入での調達だけでは足りていないことを示しており、その不足分は手元資金から用立てしなければなりません。

したがって、この「要調達 運転資金」が大きいければ大きいほど、「資金繰りが厳しい」と言えます。

「要調達 運転資金」が大きいれば大きいほど、運転資金に大きな資金が要る!

さらに、この「要調達 運転資金」を年商と比較すれば「運転資金 要調達率」がわかります。

要調達 運転資金÷年商×100=〇×% →「運転資金 要調達率」と呼ぶ

たとえば、これが「20%」であれば、もし仮に次年度500万の売上を伸ばそうと考えるのならば、

500万×20%=100万、約100万円の新たな運転資金が必要になるということになります。

この「要調達 運転資金100万円」はどこから捻出するのでしょうか?

そう、それは手元資金からです。

よって、手元資金から「要調達 運転資金」を差引くことで「要調達 運転資金不足額」がわかります。

手元資金(現金+預金)ー要調達 運転資金=〇×円 →「要調達 運転資金不足額」と呼ぶ

これがマイナスならば、回収した売掛金までを回している「自転車操業」であることを示しています。

さらにひどくなってくると「黒字倒産」に結びつくことになります。

4 一般の買入債務状況

(1)業種別・資本金別の買入債務回転期間

製造・非製造に分けた「買入債務回転期間(月)」ですが、大企業ほど長く、小企業ほど短いというのが実態です。

やはり、中小企業では信用力の問題もありだいたい20日前後となっています。

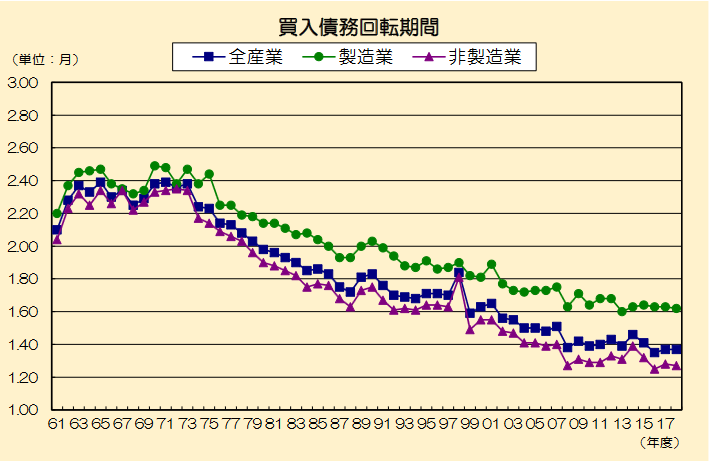

(2)買入債務回転期間の動向

少しデータは古いですが、年々「買入債務回転期間」は短くなっていくトレンドとなっています。

こうやって見てみると、互いの資金繰り問題もあり、支払(債務)も回収(債権)も、早く決済することが商取引のルールと

なって来ていることがわかります。