706.簿記の仕組み⑤ 貸借対照表の読み方2

2025年5月9日

会計は何のためにあるのだろうか?

「申告のため」というのは確かにそうだが、

しかし、その前に「経営状況を把握するため」にあるはずだ。

そのためには会計の基礎知識である『簿記』を理解する必要がある!

前回は、他人から借りているおカネ負債と自分のおカネ純資産が、事業でどのような形で使われているのか資産を比較して、

貸借対照表の読み方を説明し、資金の動きで「経営の安全性」を見てきた。

今回は資金の動き以外で、貸借対照表の中でも特に重要な勘定科目の読み方について考えてみよう。

(9)貸借対照表の読み方2

貸借対照表の重要な勘定科目の残高が適正かどうかを読み解くためには「平均月商」や「平均日商」と比べることが有効だ。

それによって、その科目の残高が適当なのか、不足しているのか、あるいはまた過大なのか、などを判断することができる。

一般的に、貸借対照表の重要な勘定科目として、現預金・売上債権・棚卸資産・固定資産・買入債務・借入金・純資産などが

挙げられる。

逆に言えば、それ以外の勘定科目は極力残高を減らすことが大事!

まず、自社にとって重要な勘定科目は何なのか、それを考えることがスタートだが、その見方をいくつか考えてみよう。

1.現預金

①「現預金」は多ければ多いほど、安心して経営はできる科目だが、ただあり過ぎても事業資金を眠らせていることになる。

②何故なら事業資金は事業に活かすことが目的であり、集めた資金をただ持っているだけなら集める必要はないと言えるからだ。

③そこで事業資金を現預金で持っていることは安定した経営にはつながるのだが、その是非について判断することが大切になる。

④その判断として「平均月商」と比較することに着目する。

⑤売上高はその中で原価や人件費や経費などをやり繰りするので、企業にとっては「生活費」とも考えられる。

⑥毎月の生活費(平均月商)に余裕あれば「利益」が残り、自己資本へ回せられ、そのことを『黒字経営』という。

足りなければ『赤字経営』となり、それが続けばやがて手元資金が枯渇して、廃業や倒産に至る。

⑦そこで「手元資金」と「黒字平均月商」を比較することで、手元資金の額が適正かどうか判断できる。

⑧その見方を『手元流動性比率』といい、家計でも現預金は少なくとも3カ月程度は持っておきたいと考えると同じように、

事業でも最低でも「常に3カ月分」の手元資金は持っておきたい。

ただ、コロナ禍の経験を思い返せば、少なくとも6カ月分程度はないと、余裕のある経営は出来ないのかも知れない。

現預金残高は黒字平均月商と比べることでその適正度が判断できる!

2.売上債権

①「売上債権」とは、受取手形(*2026年中に廃止される見通し)と売掛金の合計のことをいう。

②売上債権残高が多ければ多いほど、安心している経営者も見られるが、それは大きな間違いである。

企業ごとに適正な売上債権残高があり、それ以上あれば不良債権などがあることを示す!

③その適正な売上債権残高は、企業の月商と回収約定によって決まる。

④そこで「売上債権」と「平均月商」とを比較して、何カ月分の売上債権を持っているのか、チェックをする。

多くの企業は翌月回収なので、それであれば、売上債権残高は前月の売上高分程度しかないはずになる。

⑤そのことを『売上債権回転率』といい、翌月回収であれば、決算書では『12回転』となる。

平均日商や平均月商で割れば『売上債権回転期間』となり、資金化されるまでの『平均回収日数』や『回収サイト』がわかる。

売上債権は『回転率』や『回転期間』を監視することが大事!

3.棚卸資産

①「棚卸資産」とは、これから売る商品のことだが、一般的は「在庫」と呼んでいる。

②在庫はあり過ぎると売れ残りになる可能性も高くなり、また毀損して商品にならなくなる可能性も高くなる。

したがって、必要最小限度の在庫にしたいものである。

③さらに、優良企業の一つの共通事項は「在庫が少ない」ということも知っておきたい。

優良企業は総じて『在庫』が少ない!

④したがって、売上何日分の在庫があるのか、あるいは何日分あるように在庫管理するのかは、経営にとって重要なことになる。

⑤そこで「棚卸資産」と「平均月商」「平均日商」とを比較して在庫量を把握することは、経営において大事なことになる。

平均月商と比較することを『棚卸資産回転率』、平均日商と比較することを『棚卸資産回転期間』という。

⑥棚卸資産は業種によって大きく異なるので、同業他社の数値を参考にしながら、自社の数値目標を設定することが重要だ。

⑦但し、棚卸資産は原価で表記されており、売上高は売価で表記されているので、回転率も回転日数も短めに計算されている

ことを知る必要がある。

より正確な棚卸資産回転率・回転日数を把握するためには『売上原価』と比較する!

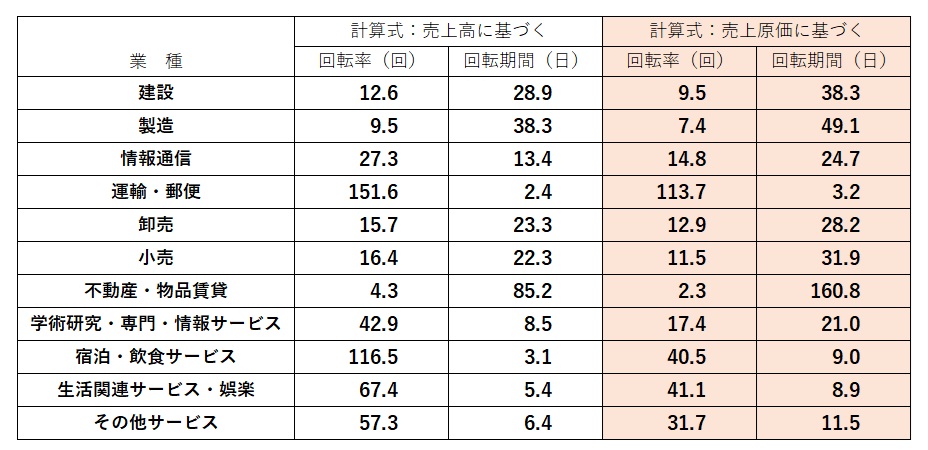

⑦主な業種の棚卸資産回転率、棚卸資産回転期間は次のとおりになる。

出展:経済産業省「中小企業実態基本調査」を加工して作成(小数点以下第2位を四捨五入)

4.固定資産

①「固定資産」とは、設備等のことだが、事業では生産活動を行うために設備等を導入することが目的だ。

②したがって、固定資産の回転率を確認することが大事となる。

*固定資産の回転率は、その設備で何倍の売上を上げたかということで見る。

③そこで固定資産で何倍の売上を上げているのかを見ることで、固定資産の稼働状況を把握することが大事となる。

実務では設備にごとに見てみることが大事になる。このことを『固定資産回転率』という。

④それによって各固定資産の売却などを判断することは、「財務体質の改善」にとって大事ことになる。

⑤財務省の統計によると、製造業は4.2回(4.2倍の売上を上げている)、非製造業は3.1回(3.1倍の売上を上げている)と

なっているが、中小企業ならばもっと固定資産回転率を上げたいものだ。

中小企業としては『6倍程度』の固定資産回転率をマネージしよう!

5.買入債務

①「買入債務」少し難しい用語だが、仕入のための支払手形と買掛金のことを指しているだけで、わかれば難しくも何ともない。

*同じ意味で「仕入債務」と呼んだりもする。

②これを「売上原価」と比較することによって、おおよその支払までの期間が掴める。

日数で見たい場合は、買入債務を1日当りの平均売上原価と比べれば、支払までの日数が掴める。

月数で見たい場合は、買入債務を月当りの平均売上原価と比べれば、支払までの月数が掴める。

③そのことを『買入債務回転率』という。

④一般的には売上債権との兼ね合いからは「40日程度を目安にする」なんていわれるが、お互い商売のことを考えれば、

それは少し自分勝手な考え方とも言え、「30日程度で良し」と考えるべきだと思われる。

仕入先が困るような支払条件は自社のファンを少なくしてしまう!

6.借入金

①「借入金」とは、流動負債に短期借入金と1年以内返済長期借入金、固定負債に長期借入金があるが、

それらを合計したものをいう。

②借入金は設備投資等に必要なものではあるが、返済に金利を支払わなければならないので、経営を圧迫する要素でもある。

③また借入金に関して知っておきたいことは、金利は損益計算書の営業外費用の中で『支払利息』として計上されているが、

返済は損益計算書の中では計上されておらず、当期利益の中から返済するものだということだ。

したがって、当期利益が借入返済額よりも少なければ手元資金を減らすことになるので、資金繰りを苦しくする要素となる。

当期利益が借入金返済額よりも少なければ、手元資金を減らすことになる!

④仮に借入金が返済できないと、遅延金が発生し、郵便等で督促が来るようになり、内容証明や支払督促の訴状が届き、

最終的には保証協会が代位弁済を行うことになる。

代位弁済すると以後融資はNGとなり、経営を継続させることが難しくなる

⑤したがって借入金の管理は、経営管理の中でも最重要事項とも言える。

⑥その借入金の管理は、借入金の多寡管理と返済期間シミュレーションの2本立てで行う。

⑦借入金の多寡は、平均月商と比較することで行い、『借入金月商倍率』という。

借入金月商倍率はマニュアル的には3カ月分が限度だか、現実的には6カ月分が限度と考え、

12カ月分もあると非常に厳しい経営となってくる可能性がある。

⑧借入金の返済期間シミュレーションは、営業利益をすべて返済に回すという最短試算で行い、『債務償還年数』という。

債務償還年数は「10年以内であれば健全」という解説もあるが、「10年先以上先のことはもうわからない」ということから

来ており、通常は5~6年程度には抑えたいものだ。

営業利益ベースで赤字ということは論外であることに気づける!

7.純資産

①純資産とは、総資産から負債を引いたものだ。純資産には、資本金、繰越利益、当期利益などがある。

②純資産は多ければ多いほど良い。つまり、自己資本だけで事業を運営しているからだ。

③その意味で『自己資本比率』を管理することが基本となる。自己資本比率『50%超』を目指したい。

④次に『総資本利益率』だ。よく、『ROA』とも呼ばれているものだ。

総資本利益率も高ければ高いほど良いが、商売をしている以上は、最低でも『10%超』は望みたい。

⑤さらに前回説明した『固定比率』も大事だ。

これは設備投資を「どれだけ自己資本だけで賄えているのか」示しているので、ある程度安定した経営を行うためには

『200%以下』を守りたい。『200%』とは、自己資本2倍の設備投資をしていることになる。

これらのことがわかって来ると健全な経営に対する舵取りができる!

簿記の仕組みをこの程度だけでも知るだけでも、

このように経営状況が計数的に理解できるようになり、ロジカルシンキングにつながる。

次回は損益計算書での読み方を解説する。