551.科目の読み方⑧ その他の流動負債

2022年2月4日

今回の「科目の読み方」は『その他の流動負債』です。

1 その他の流動負債とは

「その他の流動負債」とは、これまで取り上げた、買入債務(支払手形と買掛金)、短期借入金および1年以内返済長期借入金、

仮受消費税以外の科目となります。

と言えども、多くの科目がありますので、ここでは比較的どこの企業でも使われる、未払金、未払費用、預り金、賞与引当金の

4つの科目を取り上げます。

(1)未払金

「未払金」とは、継続的な取引ではなく、単発的に発生する債務を処理する科目です。

少しわかりにくいので事例で説明しますと、ときどき発生する事務用消耗品費や備品消耗品費などの経費の購入を、後払いで購入

した場合などに使用します。

事務消耗品や備品消耗品の購入はどの企業でもありますので、したがって、未払金は多くの企業で使用されることになります。

なお、支払が1年を超える場合には、固定負債の「長期未払金」に計上します。

たとえば、1年以上支払が滞っている債務や、1年以上に渡って割賦で支払する債務などです。

この区分はしっかりしないと経営分析に影響を及ぼしますので、未払金と長期未払金は区別はきちんとしましょう。

単発的な経費の後払いは「未払金」と「長期未払金」にきちんと区別する!

(2)未払費用

「未払費用」とは、契約(口頭も含む)に従って継続したサービスを受けている費用です。

たとえば、毎月の通信料、水道熱費、地代家賃、新聞代などのように、月末までに請求が来ていて、まだ支払日が到来していない

ような費用やあるいはリース料金のようなものです。

企業会計原則では「未払費用は一定の契約に従い、継続して役務の提供を受ける場合、既に提供された役務に対していまだその

対価の支払が終らないものをいう。」と説明されています。

未払費用は継続してサービスを受けながら、支払期日が翌月のため未だ支払っていない経費です!

(3)預り金

「預り金」とは、役員や従業員などが負担すべき費用を、一時的に預かる際に使用する科目です。

たとえば、給与支給時に、本人負担分の社会保険料、源泉所得税、都民税などを会社は預かることになりますので、そのような時に

使用します。

なお、預り金は納付期日までに、会社負担分の社会保険料を合わせて支払います。

納付漏れがないように注意しましょう。

預り金は給与処理のときなどに使う科目です!

(4)賞与引当金

賞与は通常、夏と冬に支給しますが、その支給対象期間は、例えば1月から6月までを対象に夏季賞与を支給するとか、

7月から12月までを対象に冬季賞与を支給するとか、各企業で決まっています。

しかし、おカネが実際に動くのは6月と12月だけで、それに合わせて費用も6月と12月だけに計上されるだけということは、

損益としてはおかしいな話でもあります。

そこで、毎月6分の1の概算賞与額を引き当てておくのが、この「賞与引当金」です。

そもそも「引当金」とは、将来発生する特定の費用や損失に備えるため、あらかじめ当期の費用として繰り入れて準備しておく

概算見積もり金額のことをいいます。

具体的には、賞与引当金のほか、将来の退職者への「退職給付引当金」、取り立て不能な売掛金などの「貸倒引当金」があります。

引当金には賞与引当金のほか、退職給付引当金、貸倒引当金などがある!

2 その他流動負債の読み方

(1)資金的な状況を読む

その他の流動負債を含め流動負債とは、資金調達のひとつであると同時に、債務でもあります。

しかも、流動負債なのですから、早々に返済しなければならない債務です。

そこで、その資金の運用は、いつでも返済できることに運用したいところです。

その考え方で読む方法が「流動比率」です。

流動比率= 流動資産÷流動負債 ×100

企業によっては、流動資産はすべて資金化できるとは限りません。

不良債権や不良在庫が混在している場合もあるからです。

しかし一方、流動負債はどの企業も余計なものは計上されていませんので、流動負債は全額返済しなければなりません。

したがって、「流動資産=流動負債」という状況の流動比率100%では、全く十分ではありません。

具体的には企業個別で考えることですが、ザックリ言えば「200%」は欲しいところです。

自社は「流動比率200%」ありますか?

そこで、もう少し固く支払能力を把握したければ、「当座比率」を見ます。

当座比率= 当座資産÷流動負債 ×100

当座資産とは、流動資産より確実に資金化できる運用資産です。

つまり、現預金と売上債権だけのですので、在庫やその他流動資産は該当しません。

より堅実な運用資産だけで流動負債と比べていますので、固い読みとなります。

しかしそれでも不良債権が含まれている可能性がありますので、「120%」は欲しいところです。

自社は「当座比率120%」ありますか?

さらにさらに、固く支払能力を読むには「手元資金比率」を見ます。

手元資金比率= 現預金÷流動負債 ×100

これは現預金だけですから、これだと100%決済能力はあります。

これが常に「100%」あれば、債務の返済に心配は不要です。

自社は「手元資金比率100%」ありますか?

(2)賞与資金状況を読む

その月までに必要な賞与資金額とは、毎月計上している「賞与引当金」となります。

しかし、これは「計上」をしているだけで、おカネを積み立てしているわけではありません。

したがって、賞与引当金と同額程度の預金が必要ということになります。

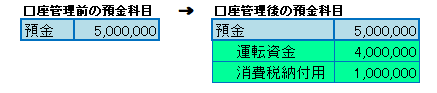

そこで、それを管理する方法が、前回の『科目の読み方⑦ 仮受・仮払消費税』で紹介した、預金科目で口座別管理する方法です。

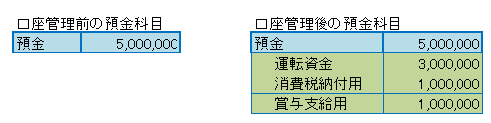

前回紹介した下図の「消費税納付用」に加えて、「賞与支給用」という口座を設定し、賞与引当金相当の金額を振り替えていくと

いうことです。

「消費税納付用」にプラス「賞与支給用」という口座を設定するとこのようになります。

その振替えができるのであれば、賞与資金は足りているということになります。

会計はこのように工夫すれば、毎日の経営に資する情報が提供されるように、変貌を遂げていきます。

このような会計を管理会計というわけですが、税金のための会計や銀行だけを意識した会計から脱皮しましょう。

だから会計はたのしい!