530.改めて知っておきたい 消費税改正

2021年9月4日

コロナ禍ですっかり忘れ去れたような『消費税』ですが、

一昨年の10月1日に消費税税率が10%に改正され、それ以後の消費税改正スケジュールは変更されることもなく、

スケジュールとおりに進行しています。

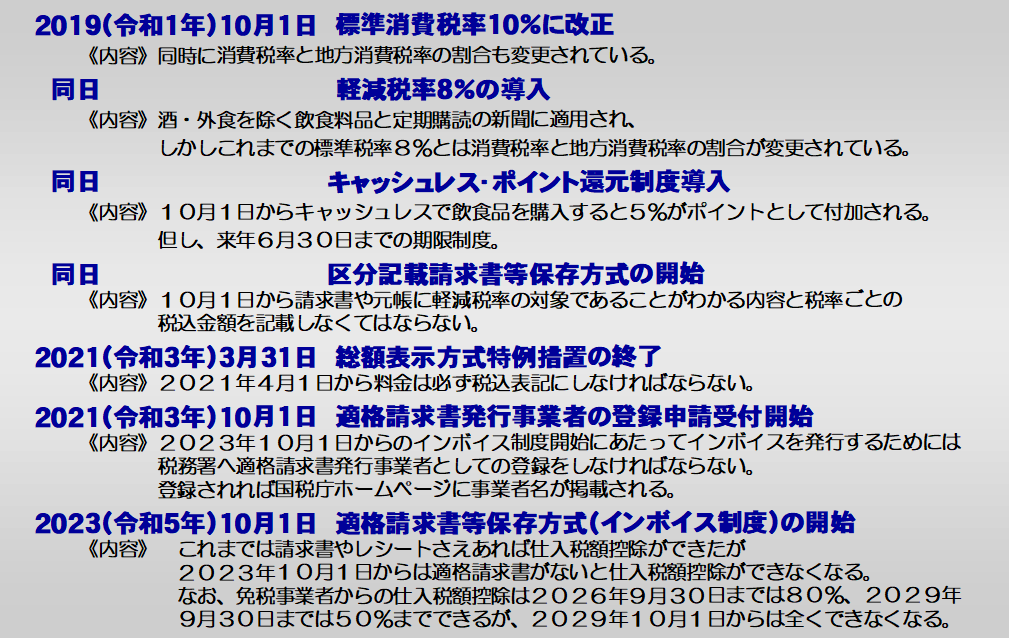

そのスケジュールを振り返りますと、下記のとおりです。

<消費税改正のスケジュール>

このスケジュールについては、新型コロナ感染下においても財務省から変更するとか、延期するなどの発表はされていませんので、

粛々と進められています。

まず前もってお伝えしたいことは、来月10月1日から大変重要な「適格請求書発行事業者」の登録申請が開始されることです。

2021年(令和3年)10月1日「適格請求書発行事業者」の登録申請が開始!

2019年(令和元年)10月1日から標準税率が「8%」から「10%」に改正されたとともに「軽減税率8%」も導入されました。

当時はそんなことをしたら、コンビニエンス業界を中心に、こういう場合はどうなる、ああなるなど、大騒ぎをしていましたが、

あれから2年が経った今、誰もそんなことは言っていません。

あんな大騒ぎをしていたことが、まるで無かったように過ごしている私たちです。

1 いったい、あの大騒ぎは何だったのか?

ここで事業者として学んでおきたいことは、「マスコミの報道とはそんなもんだ」ということです。

こうなったら大変! これをしないと事業は潰れる! など、いろいろマスコミは私たちを焚き付けたり、脅したりしますが、

いざ喉元過ぎると、喉元過ぎれば熱さを忘れるの諺とおり「一体だれがそんなことを言っていたのか?」のように静かになり、

世の中は平穏に進んでいます。

ですから、いつのときも、そんなに右往左往、浮足立つ必要はないということです。

このコラム「知っておきたいシリーズ」もそんな焚き付けの一翼を担っているのかもわかりませんが、現実はそんなものです。

しかし、とはいえ、それらの影響を受けずにうまく乗り越え、なるべく平穏に事業を続けていくためには、それらのことを無視して

いいわけではありません。

やはり、それらに積極的に関わる姿勢を持ち、消化していく事業姿勢が大切だと思います。

そこに、時代とともに進む進歩や経営革新があるのだと思います。

さて、話題が横道にそれましたので、元に戻します。

2019年(令和元年)10月から「税率変更」に加え、同時に、請求書の記載方式が「区分記載請求書等保存方式」に変わりました。

これも誰か第三者にチェックされているのかと、疑問に感じないこともないですが、実際は多くの請求書がそれに準じていません。

しかし、これも前向きにとらえて、きちんと対応しておくべきことだと思います。

で、ないといずれ後悔するときが来ます。

発行している請求書は「区分記載請求書」に変更していますか?

2 現在

そして、今年2021年(令和3年)3月31日には「総額表示方式特例措置」が終了、終わっているのです。

総額表示方式の特例措置の終了とは、価格表示は必ず税込み表示にしなければいけませんということです。

しかし、これもその時期が近づいて来ても、コロナ禍でオリパラ開催をどうするのかなどの話題ばかりで、マスコミはほとんど

報道しませんでした。

しかし、価格表示は、すべて「税込み表示」にしなければならないのです。 それがいまのルールです。

いま現在でも、多くの事業者が対応していませんが、早急に対応すべです。

総額表示方式の特例措置は終わっている! 価格表示は「税込み表示」にしてますか?

3 これから

で、近く10月1日から、いよいよ「適格請求書(インボイス)発行事業者の登録申請」の受付が開始されます。

この登録申請をしないと、2年後の2023年(令和5年)10月1日からの「インボイス発行」ができなくなります。

このインボイス制度が始まると、これまでは請求書やレシートなどを保存していれば「仕入税額控除」ができましたが、

2023年からは、インボイスである「適格請求書」でないと仕入税額控除はできなくなります。

ただし、インボイスが発行できない免税事業者に対しては、以下のような経過措置があります。

(1)2年後「2023年(令和5年)10月1日~2026年(令和8年)9月30日」までの3年間

免税事業者からの仕入は、「80%まで」税額控除ができます。

(2)5年後「2026年(令和8年)10月1日~2029年(令和11年)9月30日」までの3年間

同じく免税事業者からの仕入は、「50%まで」税額控除ができます。

(3)8年後「2029年(令和11年)10月1日」から

経過措置が終了となり、免税事業者はたとえ仕入等に消費税が発生しても、売上時に消費税を請求することはできません。

また、取引先も免税事業者からの仕入れ税額控除はできなくなります。

したがって、免税事業者は仕入れ等で発生した消費税を回収しようと考えるのであれば、値上げするしかありません。

再度改めていいますが、免税事業者からの仕入れによる税額控除はインボイスがないので、できません。

そういう時代が、あと8年後に来ます。

インボイスを発行するためには「適格請求書(インボイス)発行事業者」の申請が必要!

4 インボイス制度の影響

もうおわかりのとおり、BtoB事業者にとって、適格請求書発行事業者の登録申請は、絶対に必要となります。

そうでないと取引先は仕入税額控除ができませんので、税額控除ができる事業者との取引に変更されてしまう可能性があります。

ということは、BtoB事業者はたとえ免税規模であっても、課税事業者にならざる得ないということです。

もう消費税で、「益税」を稼ぐ時代は終わり、本業で稼がなくてはならない時代が来るということです。

BtoB事業は売上規模に関わらず「課税事業者」にならざるをえない時代がやって来る!

また、BtoC事業者も、売上規模が小さいからといって免税事業者のままのよいのかという問題も生じて来ます。

たとえば、企業からの需要があるような小売業の場合です。

インボイスが発行できないと、購入する企業は、税額控除ができる小売業者へ流れてしまうことが予測されます。

街の酒販店であっても菓子小売店であっても、企業需要があるならば、適格請求書発行事業者の検討をする必要性があります。

BtoC事業でもいずれは適格請求書発行事業者になる必要がある!?

このことは、今回の消費税改正の背景には課税の公平化や納税の透明化があるということを示しています。

やはり、預かった消費税がある場合は、預かった消費者に成り代わって、きちんと納税する義務があるということです。

こういう背景を認識すると、最終取引相手が企業ではないBtoC事業者であっても、いずれは適格請求書発行事業者にならないと

社会からの信用という面でも課税事業者にならざる得ないという流れが生じて来ますので、他人事ではないことがわかります。

『消費税率10%の改正』は、特に中小・小規模事業において「過去の消費税改正とは違う」という認識が必要です。

もう経営には、透明性と適正納税が求められている時代になっています。

そうなると、計数に基づく経営を取り入れることが必須ということです。

そうでないと、近い将来、いまと同じ経営感覚では商売自体ができなくなることになりかねません。

そのあたりをよく考えて、前向きに正しい対応しましょう。