377.財務諸表5 BS純資産の詳細

2018年8月26日

前回は貸借対照表の右側、負債の詳細を見て、次のことを勉強しました。

1.貸借対照表の右側『負債』は、『流動負債』と『固定負債』に大別される。

2.流動負債はさらに、『買入債務』『銀行からの借入』『その他の流動負債』の3つに分けられる。

3.買入債務は『売上債権』に対する債務であり、基本的には売上債権の方が多い状況が望ましい。

4.流動負債は、「毎日の運転資金の調達状況」を示している。

5.固定負債は、基本的に「設備投資のための調達状況」を示している。

経理とは、「経営管理」という意味です。

正しく経理をすることで、会計資料には経営の兆候が表れてきますので、早期にさまざまな対策を講じることが可能となります。

だから、会計で強い会社が作れ、「会計で会社を強くする」ことができるのです。

第5回目の今回は、引き続き、貸借対照表の右側下に表示されている『純資産』について、詳しく見ていきましょう。

5 純資産の詳細

純資産の部は以前、『資本の部』と呼ばれていましたが、2006年5月「会社法」の施行によって名称が変わりました。

その純資産とは『自己資本』のことであり、基本的には『資本金』と『繰越利益剰余金』です。

純資産の部は一般的にはあまり顧みることがされず、会計事務所に関与を依頼している場合でも、会計事務所から説明されたことはほとんど無いではないのでしょうか。 しかし、純資産からも重要な経営情報は提供されています。

373号 で説明した『貸借対照表等式』を覚えていますか? 「資産=負債+資本」という式です。

資産は必ず、負債と純資産の合計と等しくなるという意味ですが、これにはそうなる必然性があります。

それは、純資産は「資産から負債を差し引いた差額である」ということです。

つまり、「資産-負債=純資産」なので、必ず「資産=負債+純資産」という関係が成り立つということです。

純資産は資産と負債の差額であるということは、いずれ会計処理をしていくうえで重要なことになっていきますので、

頭の片隅にどこかに置かれると良いかと思います。 必ず役立つときがあります。

1.純資産は3つに大別される

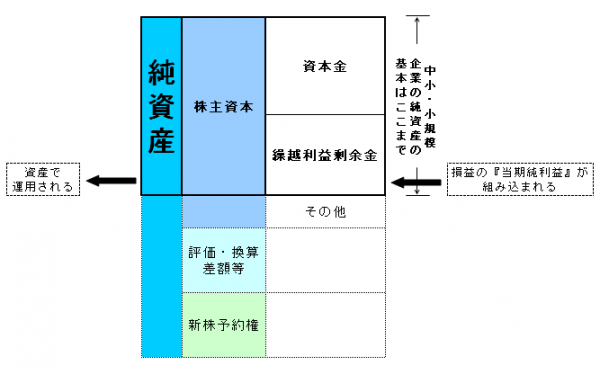

純資産は『株主資本』『評価・換算差額等』『新株予約権』の3つに大別されていますが、

私たちが知っておくべきは『株主資本』だけです。

あとの2つは上場企業・大企業、あるいはを目指すとか、株式投資をするという場合でない限り、関係ありません。

株主資本の主な項目として『資本金』と『繰越利益剰余金』があります。

(1)資本金

資本金とは、会社を設立した時のいわゆる「元手」です。

現在は会社法で最低資本金制度が廃止されていますので、資本金1円でも会社設立が可能となっています。

また資本金は、増やすこと(増資)も減らすこと(減資)も可能です。

(2)繰越利益剰余金

繰越利益剰余金とは、損益計算書の経常利益から税金を差し引きした後の『当期純利益』を積み重ねたものです。

したがって「内部留保額」とも呼ばれます。

事業自体にはさまざまな理念があろうかと思いますが、一方、モノ・サービスを通じ社会に貢献し、また従業員を雇用し、

それを通じて従業員の人生を成り立させるという重要な社会的使命があります。

その意味では繰越利益剰余金は必ずプラスにさせなければなりません。それを実現させるように経営の舵取りをするのが、

経営者である社長としての重要な任務です。

<純資産の詳細図>

2.純資産の評価と見方

(1)繰越利益欠損とは

赤字経営を続けていると、繰越利益剰余金はマイナスとなり、『繰越利益欠損金』を計上するようになります。

現代、日本の中小・小規模企業の3分の2が、このような状況です。(チョッと異常)

さらに繰越利益欠損金が大きくなると、資本金を上回るようになり、『債務超過』となります。

債務超過とは、繰越利益欠損金が資本金を上回っている状況を指しますが、冒頭の『貸借対照表等式』を思い出してください。

債務超過とは 資産-負債=マイナス純資産 ということです。

つまり、資産よりも負債が多いということです。わかりやすくいえば、財産より借金が多いという状況です。

債務超過でも資金さえあれば会社は回りますので、なかには平気な中小・小規模企業経営者も少なくありませんが、

しかし、財産より借金が多いという非常に深刻な経営状況なのです。

(2)純資産の評価

①繰越利益剰余金がマイナスの状況は論外

いま見たように繰越利益剰余金がマイナスということは、あってはならないことです。

「いまのやり方では、事業は継続できなくなる」と警笛を鳴らされているようなものです。

早急に事業のやり方を変革しなくてはなりません。

②繰越利益剰余金がプラスの場合

この場合も問題がないとは言えません。

さきほども言ったとおり、事業はモノの提供を通じた社会貢献と、雇用維持をするために、次の設備投資や人件費のためにも

「適正な利益」を残さなければなりません。

適正な利益とは難しい判断ですが、一つ言えることは資本金の数パーセント程度の利益は継続して確保していくことです。

数パーセントとはどのくらいか?と問われれば、事業を起こした以上、最低でも5%前後は毎年留保していきたいところです。

つまり、少なくとも「創業20年程度で純資産は2倍程度にする」といういうことが、求められる経営手腕ではないのでしょうか。

(2)純資産の見方

たとえ繰越利益剰余金があったとしても、それが在庫や設備投資ばかりに回っているようでは、運転資金が足らなくなります。

中小・小規模企業の場合は大企業とは違い、手元資金を多く持っておくことが絶対条件です。

一般書籍を読むと、手元資金の持ち過ぎは効率的な経営をしていない云々と書かれていますが、それは上場企業の話であり、

中小・小規模企業の場合は違います。

なぜなら、一般株主もいませんし、市場から資金を調達することもできません。また融資の際、まだ個人保証が必要なのが

現実です。したがって、手元資金は多く保有していることに越したことはありません。

そこに見方のヒントがあります。

つまり、「純資産と手元資金を比べる」ということです。経営規模とか、投資したばかりなど、経営状況にもよりますが、

一般的には純資産の50%に当たる額の手元資金は、常に持つようにしたいところです。

今回は次のことを覚えておきましょう。

1.純資産は『株主資本』『評価・換算差額等』『新株予約権』の3つに大別されるが、

中小・小規模企業に関係があるのは『株主資本』だけである。

2.さらに『株主資本』で関係があるのは『資本金』と『繰越利益剰余金』だけである。

3.債務超過とは、ただ単に純資産がマイナスになったということではなく、

会社の財産(資産)が会社の借金分(負債)より少ないという大変深刻な経営状況のことである。

4.繰越利益剰余金は、毎年5%程度は積み増しすることが、社長として求められる経営手腕である。

5.純資産の50%程度は常に手元資金として保有する経営が、安定した経営である。

経理とは、経営管理という意味です。

正しく経理をすることで、会計資料には経営の兆候が表れてきますので、早期にさまざまな対策を講じることが可能となります。

だから、会計で強い会社が作れ、「会計で会社を強くする」ことができるのです。

-------------------------------------------------

インプルーブ研究所は、ITウェブサイトとマーケティングおよび経営会計で貴社の発展に尽力します。

ぜひ、一度お話いたしませんか? お問い合わせはお気軽に コチラ から

-------------------------------------------------