653.会計の基本知識 会計の読み方とは

2024年4月5日

前回はB/SとP/Lについて説明したが、今回はさらにその「読み方のヒント」を紹介しよう。

1 決算書・試算表を読むために、B/SとP/Lの要素を理解する

B/Sの要素とは何だろうか?

それは、事業で用いている資金の出どころである「資金の調達」と、その資金を使っている状況「資金の運用」を示していると

いうことだ。このことを忘れないようにしたい。

B/Sは自社の「資金の調達(負債と純資産)」と「資金の運用(資産)」を示している!

資金の調達は、他人資本である『負債』と、自己資本である『純資産』に分けて表示されている。

資金の運用は、短期運用で比較的早く資金化できる『流動資産』と、長期運用で長い時間をかけて資金化されていく『固定資産』

に分けて表示されている。

調達は「他人資本」「自己資本」に、運用は「流動資産」「固定資産」に分けて表示している!

では、一方のP/Lの要素とは何だろうか?

それは、資産をテコに売り上げて、利益化されていく様子を示しているということだ。このことを忘れないようにしたい。

P/Lは自社の「売上」をもとに各段階の「利益」を示している!

利益は売上を始まりとして『売上総利益』→『営業利益』→『経常利益』→『税引前当期純利益』へと姿を変えていき、

最後は『当期純利益』となってB/Sの『繰越利益剰余金』へ流れ、それが内部留保されて借入返済や設備投資、費用の支払い、

人件費などに回っていく。

事業として仮にそれだけでは資金が足りないならば、他人資本である借入を起こして、事業は継続されていく。

利益は総利→営利→経利→税前→純益と流れ、それが純資産の繰越利益剰余金として貯められる!

この一連の流れや動きを理解することが、自社のB/S・P/Lを読めることにつながり、それが「経営分析」と呼ばれている。

2 「読む」とは、どの要素とどの要素を比べるのかということ

一連の要素を理解すれば、自ずと「資金調達の割合」や「資金運用の割合」あるいは「利益や費用の割合」を見てみようという

発想につながっていく。

(1)資金調達の割合

資金調達の割合とは、自己資本の割合、他人資本の割合、固定負債の割合、流動負債の割合などが挙げられる。

この割合のことを「比率」と呼び、そう呼ぶことで経営分析ぽくさせる。

資金調達割合には、自己資本比率・他人資本比率・固定負債比率・流動負債比率などがある!

仮に他人資本割合があまりにも大きければ、常識的に「チョッと問題だ」と感じるものだ。

これを現在の中小企業全体で見ると、事業資金の8割以上が『他人資本』で調達されており、だれが見てもそれは「問題だ!」と

思うはずだ。

また、その他人資本の多くが『流動負債』であり、中小企業全体として資金繰りが苦しいことが理解できる。

したがって、自社がそういうふうにならないように、B/Sを読みながら「経営の舵取り」をすることが大事になる。

ところが多くの中小企業経営者はそれをまったく見ないで、いまだに「経験」と「勘」に頼った経営をしている。

これでは経営が弱体化することも当然だと思われる。

(2)資金運用の割合

資金運用の割合とは、手元資金の割合、売上債権の割合、棚卸資産の割合、流動資産の割合、固定資産の割合などのことをいう。

資金運用割合には、手元資金比率・売上債権比率・棚卸資産比率・流動資産比率・

固定資産比率などがある!

この中で一番大切なことは、『手元資金の割合』を高めることだ。

しかしながら『棚卸資産の割合』と『固定資産の割合』が高いことが、中小企業の実情だ。

あるいはやたらに『売上債権の割合』が高く、回収不可能な売上債権をいつまでも計上していることも多い。

『手元資金の割合』を高めるには、棚卸資産を増やさない、固定資産購入に際してはその採算性を十分吟味する、売った代金は

約束した日までに回収する、ということを積み重ねていくことが大事になる。

一つ一つ考えてみれば当たり前のことばかりで、手元資金を高めることは決して難しいものではないがわかる。

ところがその当たり前のことが出来ていないことが、中小企業の実情だ。

(3)利益や費用の割合

『利益の割合』とは上から順に、売上総利益率、営業利益率、経常利益率、当期純利益率のことをいう。

利益の割合には、売上総利益率・営業利益率・経常利益率・当期純利益率がある!

『費用の割合』とはこれも上から順に、売上原価率、人件費率、販売費率、一般管理費率などのことをいう。

費用の割合には、売上原価率・人件費率・販売費率・一般管理費率などがある!

『費用の割合』さえ抑えれば、『利益の割合』は高まる。

しかし、費用はゼロにはできないので、そこにはおのずと「限界」が必ずある。

したがって費用を抑えることはもちろん大事なのだが、過剰に費用を抑える意識を持ちすぎると、経営(体質)は委縮してしまう。

ここに『経営力』の問題があり、経営者としての『センス』や『軍配の振り方』が問われる。

費用の抑制には、マニュアルかできないセンス、軍配の振り方など『経営力』が問われる!

そこで、費用を抑えることには限界があるので、「売上を増やす」ことが大事になる。

「売上増」はどうしても避けられない経営の課題!

しかし、「売上を増やす」というとすぐに、「販売量を増やす」と「値上げする」ことしかないと考えがちになる。

しかし、実は大事な『第3の道』というべき道がある。

「販売量を増やす」と考えると、営業に力を入れるということになるが、営業をかけてもそう簡単には売上は増えない。

かえって営業コストが増えるだけになったり、顧客の信用を失うという結果になりかねない。

また「値上げする」と考えると、顧客離れが起こったり、取引相手が納得しなかったりと、これまた、売上は増えない。

そこで『第3の道』となる。 これは『付加価値』を上げるということである。

売上増の「第3の道」とは『付加価値』を上げること!

「付加価値を上げる」とは、言い方を変えれば「売上総利益を増やす」ということだ。

確かに値上げも一理あるが、それよりも大切なことは商品やサービスの『付加価値』を上げて、「粗利を増やす」ということだ。

従来の商品やサービスは価格を変更せずそのままにしておいて、新しい商品やサービス考え、価格を変えて「粗利を増やす」という

考え方だ。

たとえば、従来のサービスに新しいサービスを加えて粗利を変えるとか、ラッピングサービスを加えて商品の粗利を変えるとか、

量を多くして粗利を変えるなど、現場であればいろいろな付加価値を上げる方法があるはずだ。

単価アップは値上げだけではない、付加価値を上げて単価アップさせることも可能だ!

(4)項目をクロスさせて見る

最後に、各項目をクロスさせて見てみよう。

事業の流れは「資金を調達する→資金を運用する→売上を上げる→費用を賄う→利益を残す」ということになる。

この流れを頭に入れて考えてみると、資金調達と資金運用の関係、資金運用と売上の関係、売上と費用の関係、最後に利益と売上の

関係ならびに利益と資金運用の関係が重要ではないかと気づく。

①資金調達と資金運用の関係

調達した資金を正しく運用するためには、調達資金の返済は大丈夫か、調達した資金の運用は適正か、などが大事だ。

そのためには、流動比率、当座比率、手元資金比率、固定比率、固定長期適合率などが、その読み方としてあげられる。

②資金運用と売上の関係

「資金運用の目的は収益を獲得することにある」と定義すれば、そのリターンなどが大事になる。

そのためには、総資産回転率、売上債権回転率、棚卸資産回転率、固定資産回転率などが、その読み方としてあげられる。

③売上と費用の関係

売上はできれば多く、そして少しでも費用を抑えることが大事となる。

そのためには、前年売上高比率、売上原価益率、人件費率、販売費率、一般管理費率などが、その読み方としてあげられる。

なお、この中で人件費率は、中小企業の給与は低いという傾向からいえば、いかに人件費率をあげるか、あるいは対前年人件費率を

向上させるかが、命題となる。

特に人件費率は合計だけでなく、契約形態(役員・正社員・非正規社員・アルバイトなど)に分けて掴むことが大事だ。

合計の人件費率だけではたとえ高くとも、その内容を見れば役員報酬だけが高かったという笑うに笑えない状況であることもある。

人は給与だけでないという言われ方もされるが、給与は一番大きなモチベーションであることに

間違いない!

④利益と売上の関係

事業の目的は、売上はできれば多く、そして最終目的は少しでも利益を多くすることにある。

そのためには、総資産営業利益率、総資産経常利益率、総資産当期純利益率などが、その読み方としてあげられる。

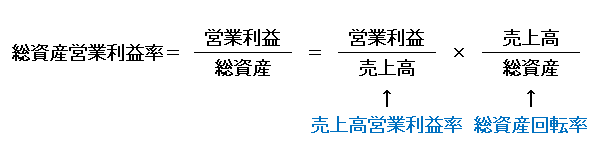

これらはの利益率は、売上高利益率と総資産回転率に展開できるので、その原因として売上高利益率にあるのか総資産回転率に

あるのか、見極めることが大事だ、

各総資産利益率は各売上高利益率と総資産回転率に展開できる!

※下図のとおり、各総資産利益率は売上高利益率と総資産回転率の積である。

⑤利益と資金運用の関係

事業としての「資金運用」は、売上が増える運用をし、その結果利益が増える運用をすることが大事となる。

そのためには、総資産回転率、総資産利益率、固定資産回転率などが、その読み方としてあげられる。

⑥他人資本(負債)の適正診断

事業において融資は倒産につながるので、極力受けないでおきたいものだが、しかし事業を展開する上では必要なものである。

したがって、問題は融資である借入金の「活用の仕方」にあるのであり、決して「借入金=悪」ではない。

そのためには、借入金月商倍率、債務償還年数などが、その読み方としてあげられる。

借入金月商倍率は、書籍などを読めば「借入金は月商3カ月程度以内には抑えたい」などとよく説明されているが、

この理屈は仮に売上高経常利益率が10%あって、全額は返済に充てられないので、その半分5%を充てると考えるとすると・・。

月商3カ月ということは1カ月分売上100%×3=300%なので、5%の経常利益を充てて返済すると、300÷5=60カ月

かかることになり、5年間返済にかかることを示している。

しかし実際のところ、売上高経常利益率が10%もある中小企業は少なく、このシミュレーション自体が大甘の試算だといえる。

したがって、「借入金は月商3カ月程度以内には抑えたい」ということになる。

次に「債務償還年数」とは、聞きなれない用語だが、簡単にいえば、返済にかかる期間のシミュレーションのことだ。

これは返済原資は「今年の営業利益+減価償却費」と考え、それで借入金残高を除算したものとなる。

借入金残高が1200万円あり、営業利益+減価償却費が60万円であれば、「1200万÷60万=20年」となり、なんと完済に20年も

かかるということになる。

これも事業の存続は10年先はわからないので、最長でも10年、通常は5~6年といわれるが、この考え方の前提も利益を全額

返済に充てるという極端な考え方だから、やはり債務償還年数は5年以内程度にはしておきたいものだ。

借入金月商倍率は3カ月、債務償還年数は5年が限度!

⑦運転資金の適正診断

事業において『運転資金』は大変重要なものだ。

そのためには、手元流動性比率、運転資金要調達高、運転資金要調達率などが、その読み方としてあげられる。

手元流動性比率は、手元の現預金残高を平均月商で除算したものだが、最低でも月商1カ月分は手元資金として持ち、できれば

3カ月分以上持てるようにしたいものだ。

月商は企業にとって1カ月の生活費である。その生活費が1カ月分も無ければ、どれだけ生活が不安定になるか想像がつくだろう。

運転資金要調達高とは、月々の販売活動のために必要な運転資金有り高を示す。

毎月の販売活動のために運用している資金は『売上債権+棚卸資産』、これだけ販売のための運転資金が要る。

一方、販売活動で得ている資金は『買入債務』、これだけ販売のために運転資金を得ていることになる。

この差し引きが『運転資金要調達高』となる。

運転資金要調達高とは売上債権+棚卸資産から買入債務を差し引きしたものである!

問題は運転資金要調達率を掴んでおくことだ。

これを把握しておかないと、ブームに乗った時など売上倍増時の『黒字倒産』につながる。

さきほどの運転資金要調達高を年換算の売上高で除算すれば、『運転資金要調達率』が掴める。

この運転資金要調達率の意味は、売上高が増加した場合に必要となる運転資金を表す。

たとえば、運転資金要調達率が24%であれば、売上が500万円増えれば、120万円の新たな運転資金が必要なことを示す。

運転資金要調達率とは売上100万円増加した場合の運転資金増加額を示す!

⑧収益性の診断

自社の収益性を表すのは、損益分岐点分析だ。

具体的には、変動費比率、限界利益率、固定費比率、損益分岐点比率、経営安全率などが、その読み方としてあげられる。

特に『損益分岐点比率』は低くさせておきたいものだ。

損益分岐点比率が50%であれば、売上が半分に減っても、まだ赤字にはならないことを示している。

損益分岐点比率を低くするには、限界利益率を向上させる(変動費比率を下げる、売上単価を増やす)か、固定費を削減するかだ。

このように、B/SとP/Lの要素を理解すると、自社の状況についてさまざまな角度から読めるようになり、

それに基づく経営をすれば、安定性を増した経営が可能になる。