552.科目の読み方⑨ 固定負債

2022年2月12日

今回の「科目の読み方」は『固定負債』です。

1 固定負債とは

「固定負債」とは、返済期間が1年以上の他人資本である『債務』のことをいいます。

返済期間で「流動負債」か「固定負債」か、区分されるわけです。

固定負債は返済期間が長いので、主に設備投資のために調達する「他人資本」なのです。

ここのところをしっかり押さえておくことが、経営をしていく上では大切です。

むろん、自己資金だけで常に経営ができれば安心した経営が行えるわけですが、設備投資のタイミングやさまざまなことがあり、

常に自己資金だけで経営が行えるわけではありません。

そこで他人資本である「負債」を活用して経営をするわけですが、その調達した資金には使い方があるということです。

調達した他人資本(負債)には使い方というものがある!

「固定負債」の主な科目としては、「長期借入金」「長期未払金」「退職給付引当金」などがあります。

では、それぞれの科目について、簡単に見ていきましょう。

(1)長期借入金

「長期借入金」は、普通は設備投資のために金融機関から融資をうけた借入金です。

その返済期間は10年程度の長期間に渡るため、運転資金目的の「短期借入金」と比較すれば金利が低く抑えられていることが、

長期借入金の特徴です。

とはいえ、元金は長期間に渡って返済することになりますので、採算を考えない設備投資は経営に大きな打撃をもたらします。

実は、中小企業における設備投資の最大の問題は、この「設備投資採算計画」とでもいえる計画性の欠落です。

設備投資には採算計画を立てることが重要!

ともかく「設備購入に必要な資金さえ調達できればいい」という安直な借入が、多くの中小企業を窮地に追い込んでいます。

そこで、「なぜ、企業は設備投資をするのか」をよく考えてみる必要があります。

企業の設備投資目的は、設備を購入することではなく、その設備を活用して『利益』を上げることにあります。

この当たり前の目的が多くの場合忘れ去れ、「ともかく売上を増やすためにはこの設備が必要だ」とか、「設備が古くなったので

新しいものと入れ替えよう」など、あまり深く考えていないことが多いようです。

確かに、自己資金だけで設備投資ができるならば、まだそれだけでもよいかもわかりません。

しかし、借入して設備投資をするとなると、利益で借入金の返済ができないと、返済は手元の自己資金からすることになるのです。

設備投資資金がないので借入したわけですから、自己資金からその借入金返済をすることが出来るはずありません。

したがって、ますます、経営の悪化を招くということになります。

借入によって設備投資する場合はそれによる利益の中に返済資金が含まれていないといけない!

このように冷静に考えれば当たり前のことが、必要資金を調達することだけに頭が行き、その結果、多くの中小企業が設備投資で

さらに窮地に陥ることが多く見られます。

(2)長期未払金

「長期未払金」とは、返済に1年以上の期間がかかる「未払金」のことをいいます。

もっとわかりやすく言えば、返済が未定の未払金とも言えます。

具体的にいえば何かといえば、それは多くの場合、社長が会社に貸しているおカネ、つまり「役員借入金」です。

しかし「役員借入金」と表記すると、社長がおカネを出さないといけないほど、資金が苦しいのかと疑われることになりますので

(実際はそうなのでしょうが・・)、「長期未払金」と表記する場合が多いようです。

ただし、このような長期未払金は、金融機関によっては審査する場合、「負債」とは理解しないで、「自己資本」と理解することも

多いと言われます。

※このことは、中小企業においては「所有と経営(わかりやすく言えば、家計と会社)の分離」が成されていないことを表しています。

(3)退職給付引当金

「退職給付引当金」とは、将来の従業員退職金に対する引当金科目です。

ただし、この引当金科目だけを設定しても、絵に描いた餅であり、具体的な退職金準備とはなりません。

この金額と同等の預金が積み立ててあるが必要です。

退職給付引当金は、引当と同時に同等の預金を積み立てることが重要!

また、この科目を使うためには「退職給与規定」がないといけません。

※税法上の退職給与引当金は、労働協約または 就業規則に基づき、「退職給与規程」を定める企業が従業員の退職時に支給する退職給与に充 てる

ため、一定の「累積限度額」に達するまでは、退職給与引当金勘定に繰入れた金額について「損金算入」を認める制度です。

2 固定負債の読み方

固定負債もこれまでと同様、さまざまな科目などと比較することで読めるようになります。

(1)借入金が過大になっていないかを読む

ただ単に「借入金は少ないと思うよ」「多いと思うよ」だけでは、経営者としてはちょっとアバウト過ぎます。

もう少しロジカルに、借入金に対する依存状況を掌握しておきたいものです。

そこで、借入金総額を「平均月商」と比べて読むことが有効です。

借入金合計÷平均月商=〇×ヵ月分 →これを「借入金月商倍率」と呼ぶ

現在の借入総額が「平均月商の何カ月分程度あるのか」、これを掴んでおくことは大事です。

仮に6カ月以上もあるのならば、それは完全な「借入金過大体質、依存体質」といえます。

それは何故なのか、説明しましょう。

現在の融資は、運転資金であれば長くとも返済期間は7年間、設備資金であれば10年間程度です。

ですから、返済期間が10年以上に及ぶ借入総額がある場合は、「借入金は過大」と判断できます。

この考え方を根拠に考えます。

まず、借入金の返済原資は何度も言うように『利益』です。 利益から返済するのです。

では、自社の経常利益率は一体どの程度なのでしょうか? これを確認します。

たとえば、経常利益率が「10%」であったとしましょう。 ※こんな企業は滅多にありません!

経常利益率が売上に対して10%程度であっても、その全額を借入金返済に充てるわけにはいきません。

そこで、その半分を返済に充てるとすれば、借入金返済に回せるのは「平均月商の5%」となります。

それを年間に換算しなおすと「5%×12か月=60%」となりますので、1年間でも平均月商の60%程度しか、

返済に回せないわけです。

それがいま「平均月商の6ヶ月分に当たる借入金がある」ということは、月商の600%に当たる借入があることになり、

毎年60%ずつ返済しても、返済に10年間かかることになります。

つまり、「月商6カ月分の借入残高がある」ということは、運転資金目的の最長返済期間7年間を超えて、

設備資金の返済期間10年間と同じぐらい返済にかかる借入金がすでにあるということになります。

これ以上の借入金がある場合は、返済に無理が生じて来ますので、

平均月商6カ月分以上の借入金がある場合は「完全な借入金依存体質にある」という判断になります。

(2)借入金の使い方状況を読む

この場合「固定資産が設備資金である長期借入金などだけで、賄えているのか?」ということが判断基準となります。

なぜなら、設備投資資金の回収には時間がかかるので、返済期間が短い「流動負債」も含めて設備投資資金を賄ていることには

無理があるからです。 そこで、次のような計算をしてその状況を読みます。

固定資産÷(純資産+長期借入金)×100=××.×% →これを「固定長期適合率」と呼ぶ

この「固定長期適合率」は、借入金使途のチェックとしては非常に重要です。

仮に、この値が100%を超えていれば、それは「設備投資を長期返済金だけでは賄えていない」ということになりますから、

短期的な返済資金も設備投資に回しているということになります。

したがって、早急に設備投資に対する資金を考え直さなければなりません。

(3)借入金総額はどのくらいの期間で返済できるのかを読む

経営にはいくつもの借入金が存在するものです。

そのようなとき、総額でおおよその返済期間を掴んでおくことは大切です。

そのようなときには次のような計算をして、読みます。

借入金総額÷営業利益=××.×年 →これを「債務償還年数」と呼ぶ

これは「《最短》返済期間シミュレーション」です。

なにしろ、営業利益ぜんぶを返済に充てるとして計算しているのですから。

これは最長でも「5年程度」にはなるように、経営をして行く必要があります。

なお、この営業利益に「減価償却費」を加えて返済原資と考えると一般的に説明されていますが、少し細かすぎると思います。

確かに、最大の返済原資の考え方としては正しいです。

しかし、むしろ減価償却費は「余力、予備」として捉え、「営業利益だけで返済原資」として考えたほうが実務的だと思います。

(4)退職給付引当金を読む

これは先ほども説明したとおり、退職給付引当金に見合う手元資金があるかどうかということです。

たとえ、負債項目に退職給付引当金を設定していても、この資金運用を別の資産で運用していたなら、

退職金を支払うことは出来ません。

よって、退職給付引当金に見合う手元資金を、預金の口座別管理でそれなりのおカネを保有しておくことが大事です。

3 一般の借入金状況

最後にここでも再度、一般的に借入金の状況はどうなのかを紹介しておきましょう。

2021年に日本政策金融公庫が詳しくレポートしています。

それによると次のとおりです。

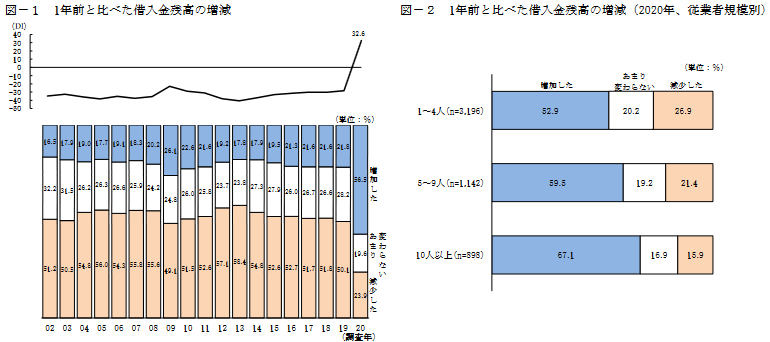

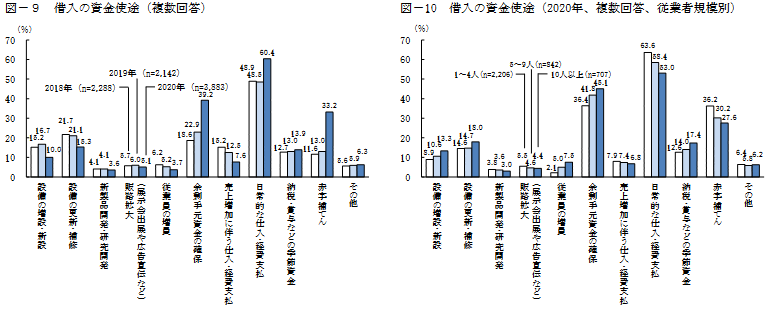

借入金の増減に関しては、2020年(第一次新型コロナ感染拡大期)から増加したことがわかります。

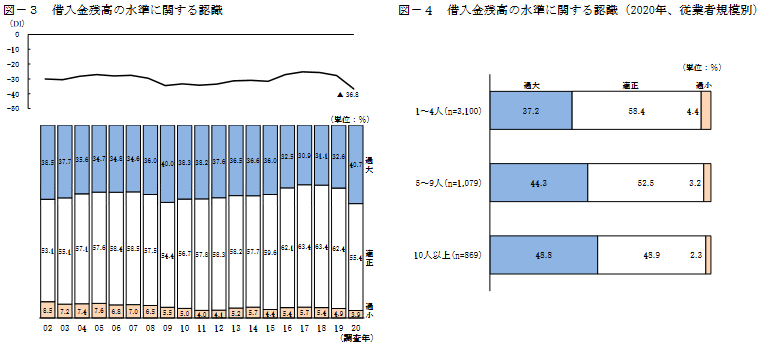

借入金残高に関する認識は「過大」が常に3分の1程度と高止まりですが、2020年から急に4割に増加しました。

政府による延命措置により企業倒産は増えていませんが、問題を先送りにしているのが現状だと言えます。

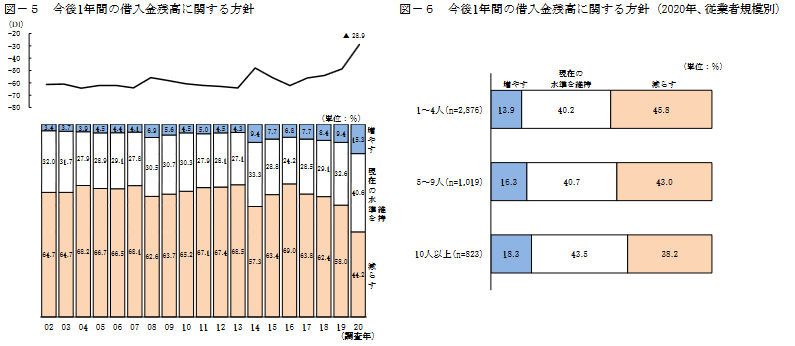

これまでは「減らしたい」という意識が多くありましたが、2020年から4割に減り、その分「増やす」が増え出しました。

経営者の苦悩が感じられます。

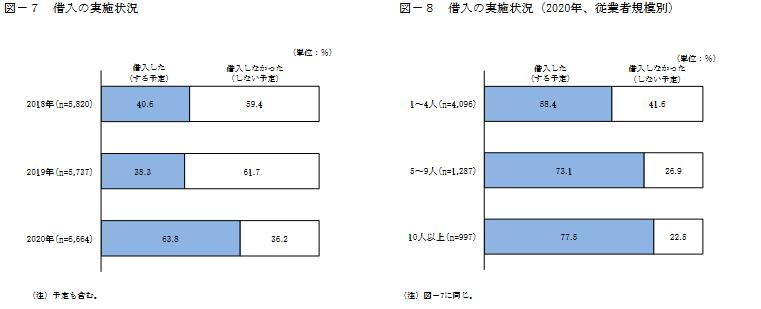

2020年は3分の2が借入をしたと、これまでの2倍余りに増えました。

借入金の使途としては、コロナ感染を意識して「余剰資金」という回答が増えています。

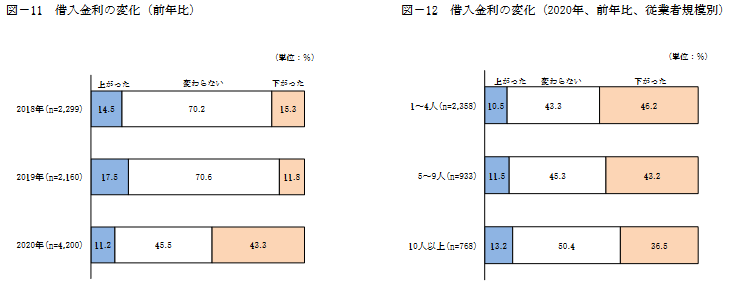

最後に借入金利に関しては、政府指導の影響で「下がった」との回答は4割を超えています。

※詳しくはここをクリックして、「日本政策金融公庫 ニュースリリース」を参照してください。

こうして見てみると、「固定負債」は経営にとって大きな手助けになることは確かですが、

しかし、同時に必ず返済、支払わなくてはならないものです。

だから、どんぶり勘定や勘だけではなく、管理会計を志向し、「会計で読む力」がいま問われているわけです。

会計はたのしい!