インプル研『経営コラム(インプルリポート)』

インプル研『経営コラム(インプルリポート)』

-クリックするとインプルリポートが開きます-

| 1.会計識字力 |

2.借入金 |

3.黒字経営 |

| 4.財務諸表 |

5.資金 |

6.財務分析 |

| 7.安全性 |

8.経営計画 |

9.設備投資力 |

| 10.債務償還 |

11.支払能力 |

12.キャッシュ |

| 13.損益分岐点 |

14.コラム |

15.マーケティング |

| 16.決算書 |

17.月次試算表 |

18.B/S |

| 19.P/L |

20.C/S |

未分類 |

705.簿記の仕組み④ 貸借対照表の読み方

会計は何のためにあるのか?

「申告をするためにある」というのは確かに絶対条件だが、

しかしその前に「経営状況を把握するためにある」というのが本来条件だ。

その本来条件を満たすためには会計の基礎知識である『簿記』を理解する必要がある!

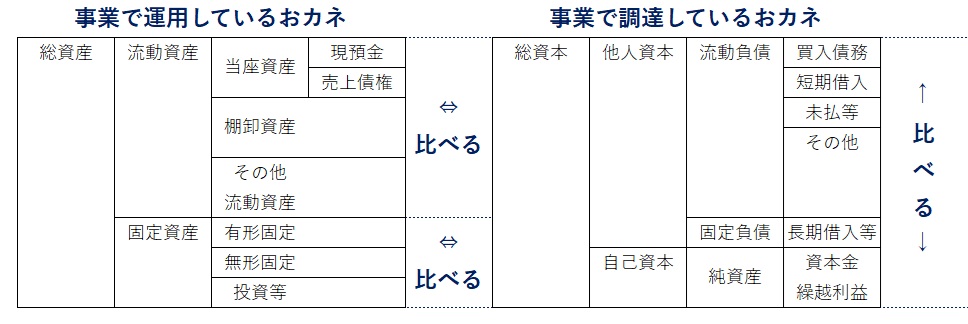

これまで、貸借対照表が示していることを説明し、右側の「負債」と「純資産」並びに左側の「資産」について説明をした来た。

貸借対照表は、事業開始して以来の現在の財政状況を示し、今日に至る「経営状況」を読むことができる。

負債と純資産は、集めたおカネである「総資本」を他人資本と自己資本に分けて事業に運用している資金の「出所」を示している。

資産は、その集めた資金を何に運用しているのか、示している。

そうすることによって「資金調達」と「資金運用」から、現在の経営状況がわかる仕組みになっている。

今回は、その読み方について考えてみよう。

(8)貸借対照表の読み方

貸借対照表を読むためには、その基本的な「構造」を理解しておく必要がある。

そのことによって、マニュアル的な読み方だけではなく、独自の読み方も発見できる。

1.貸借対照表の構造

①貸借対照表は、左に資金の運用(資産)を、右に資金の調達(総資本)を示している。

②資金の調達は、他人資本である「負債」と自己資本である「純資産」に大別されている。

③負債は、返済期間のワンイヤールールによって「流動負債」と「固定負債」に分けられており、

金融機関からの借入金である「有利子負債」もその中に表示されている。

④資産も資金化のワンイヤールールによって、「流動資産」と「固定資産」に分けられている。

⑤流動資産は、さらに細かく「現預金」「売上債権」「棚卸資産」「その他流動資産」に分けられており、

その中でも確実に資金となる現預金と売上債権には「当座資産」という名称が付けられている。

⑥貸借対照表を読む上で注意しなければならないことは、どの企業も返済する「負債」はほぼ正確に計上されているが、

流動資産は以下のように、不正確な状況で計上されている場合が多く、過大に計上されていることがあるということだ。

《流動資産が過大に計上されている理由》

1.「売上債権」に、回収できないとわかっている債権も含まれていることが多いこと。

2.「棚卸資産」にも、もう売ることができないとわかっている「デッドストック」が含まれている場合が多いこと。

3.「その他流動資産」にも、資金回収できるかできないか、わからない資産が計上されている場合が多いこと。

流動資産は実際よりも多く示されている場合が多い!

これらのことがわかれば、次のようなことが「知識」として身に付く。

①流動負債は短期間に返済しなくてはならない「短期返済他人費本」なので、

短期間に資金化できる「流動資産」、中でも「当座資産」で運用することが大切だということ。

②固定負債は長期間かけて返済すればよい「長期返済他人資本」なので、

長期間運用する「固定資産」の購入資金と考えても良いということ。

③自己資本である「純資産」は返済する必要がないので、

設備である「固定資産」の購入資金としては一番適していること。

これらのことがわかって来ると自社の貸借対照表(財政状況)が理解できる!

2.貸借対照表の読み方

会社は法人といわれるので、会社を「人」と見立てると、

他人から借りているおカネ(負債)と自分のおカネ(純資産)が、貸している事業でどのような使われ方をしているのか(資産)

それを見れば、借りているおカネの返済しやすさがわかり、「事業の安全性」を見ることができる。

他人から借りているおカネのことを「負債」、自分のおカネのことを「純資産」、

貸している事業での使われ方を「資産」、このバランスをみると『安全性』が読める!

では、借りているおカネの安全性を見てみよう。

①まず、他人からちょっと借りているおカネの安全性を見てみよう

他人からちょっと借りているおカネとは『流動負債』のことだ。

流動負債が「いつでも返せる状況で事業で運用しているのか」それを見れば『安全性』が読める!

流動負債は短期間の間に返済しなければならない他人費本だから、短期間に資金化できる流動資産中でも、

特に、いつでも資金化できる『当座資産』で運用しておくことが大事ということになる。

流動資産と流動負債との比率を『流動比率』といい、当座資産と流動負債との比率を『当座比率』といい、

それを見ると「安全性」を知ることができる。

1.大雑把な見方である『流動比率』

なぜならその中にはまだ売れるか、売れないかもわからない『棚卸資産』や

資金にできる見込みがわからない『その他流動資産』が含まれているからだ。

果たして、それを「流動負債の返済原資として考えてよいのか」という疑問がある。

したがって、アバウトに「流動資産が流動負債の2倍程度あればいいんじゃないの?」という考え方で、

流動比率は『200%以上』あれば、「支払能力はある」と考えられている。

「当たらずとも遠からず」という見方だ。

2.曖昧な返済原資を除いて見る方法『当座比率』

当座比率は流動資産から棚卸資産やその他流動資産を除外しているので、資産の資金化についてよりシビアに見ている。

だから、当座比率は『120%程度』あれば、「だいたい支払能力は十分」と考えられている。

3.支払能力を一番厳しく見る方法『手元資金比率』

当座資産の売上債権の中にも、回収見込みがない債権をそのまま残している企業も多くある。

したがって、当座比率でも確実とは言えないので、さらに厳しくみる見方が『手元資金比率』といわれる見方だ。

これは流動負債の返済原資を「手元にある現金と預金だけ」と考え、流動負債に対する支払能力を判断する考え方だ。

これだと間違いはない。

引き続き資金化される売上債権も別途あるので、手元資金比率は『80%程度から100%』あれば、

「支払能力は万全だ」と考えられている所以だ。

②次に、他人から長期間借りているおカネ(固定資産)の安全性を見る

他人から長期間借りているおカネとは『固定負債』のことだ。

固定負債が事業が長く使う資産で使ってまだ余っていれば、経営は『安全』!

事業が長く使う状況で使っている資産とは、『固定資産』である「設備等」のことだ。

設備等は生産活動するための資産であり、何年も使われ、かつ購入するときには多額の資金を必要とする。

したがって、できれば、設備投資をすべて自己資本だけでできればよいのだが、

そのような企業は大企業でも少なく、まして中小では少ない。

だから金融機関から設備投資資金として融資を受けて、設備を購入することになる。

そこで固定資産である設備投資に関する財源について考えてみよう。

1.まず、基本は固定資産は『自己資本』を主にして購入する

家計でも住宅は「住宅ローン」を組んで購入するが、その前に、できるだけ自己資金を多くしようと努力する。

事業もそれと同じで、その見方を『固定比率』という。

固定比率は、固定資産と自己資本を比べることだ。

仮に、固定資産が1000万円、純資産が2000万円であれば、固定比率は『50%』となる。

この『固定比率50%』というの意味は、設備はすべて自己資本で賄っており、なおかつまだ設備投資をする余力が

自己資本の半分があるということだ。

したがって、固定比率は低いほど「財政的には安定している」ということになる。

家計で言えば、住宅を無借金で自己資金だけで購入し、かつ自己資金がまだ半分残っているので、

返済の心配もないし、自己資金がまだ半分あるので将来の不安も少ないという状態だ。

事業も同じだが、現実的にはなかなかそうもいかないので、それでも最悪『200%以内』程度にはしておきたいものだ。

固定比率『200%』とは、自己資本2倍の設備投資をしていることになる。

2.補助的な設備資金を加えて固定資産の状況を判断する

なかなか自己資本だけで設備投資するのは難しいので、通常はそのために「設備投資のための融資」を金融機関に申込む。

設備投資のための融資とは「長期借入金」であり、『固定負債』に表示されている。

だから、固定資産と自己資本に固定負債を加えたもので比較し、『固定長期適合率』というものを見る。

固定長期適合率は『100%以下』がマスト!

固定長期適合率が仮に『100%以上』であれば、一部の流動負債も設備投資の財源としていることになる。

長期間使う設備等を短期間に返済しなければならない他人資本も原資にしていることは、明らかにおかしいと気づける。

③最後に、自己資本から安全性を見る

できるならば、事業は『自己資本』だけを財源に行いたいものだ。そのことを「無借金経営」という。

しかし、なかなかそうもいかないので、出来る限り「自己資本で経営することが大事」ということになる。

そのことが『自己資本比率』でわかる。

自己資本比率とは総資本(負債+純資産)に占める自己資本の割合のことだが、自己資本比率が高いほど安定した経営になる。

「事業資金の半分程度は自己資本にしたい」と考えるならば、『自己資本比率50%』が指標となる。

現実は、業種によっても変わるが、中小企業の平均自己資本率は近年上がって来ており、『30%~40%』といわれる。

しかし、一番多い層は『自己資本比率20%前後』となっている。(中小企業白書より)

一般的には「自己資本比率は30%程度あれば財務的に安定」といわれるが、そのエビデンス(根拠)はハッキリしてない。

以上を図式化すると、次のようになる。

簿記の仕組みをこの程度だけでも知るだけでも、

このように経営状況が計数的に理解できるようになり、ロジカルシンキングにつながる。

次回は資金以外での貸借対照表の読み方を解説する。